来源:明晰FICC研究

核心观点

上周全周实现资金净投放2800亿元,资金面相对均衡。本周最受关注的是MLF续作情况,央行于15日一次性完全对冲11月的1万亿元MLF到期,弥补11月最的流动性缺口。低超储率和额MLF到期,叠加债券集中供给、财政支出尚未到年底集中支出时点,流动性缺口增背景下,央行较的流动性对冲投放力度,表现出资金面的决心,预计后续资金利率还将围绕政策利率合理波动。国债期货方面,上周国债期货整体下行。国开债方面,上周利率债现券收益率整体上行。

IRS:上周全周实现资金净投放2800亿元,资金面相对均衡。1Y期限品种利率较前周上行1.13bps至2.3338%附近,5Y期限品种利率较前周上行2.60bps至2.7268%附近。本周最受关注的是MLF续作情况,11月共有两笔MLF到期——11月16日8000亿元和11月30日2000亿元MLF到期,央行于15日一次性完全对冲1万亿元MLF到期,弥补11月最的流动性缺口。低超储率和额MLF到期,叠加债券集中供给、财政支出尚未到年底集中支出时点,流动性缺口增背景下,央行较的流动性对冲投放力度,表现出资金面的决心,预计后续资金利率还将围绕政策利率合理波动。

国债期货:上周国债期货整体下行。周一,债市继上周明显走强后进入观望期,国债期货窄幅震荡多数收平。周二,碳减排支持工具正式落地,与此前的预期内容相比并无更多新意,债市出现震荡,国债期货低开走弱后回暖转涨。周三,新公布的通胀及金融数据对债市影响不,市场情绪整体偏弱,国债期货多数小幅收跌。周四,房地产信贷环境回暖令债市承压,国债期货全线收跌。周五,市场逐渐消化前日的地产回暖势头,不过整体乐观情绪仍然受到压制,国债期货多数小幅收跌。对于本周而言,国内除已公布的10月经济数据以及MLF续作情况外,还建议关注中美首脑的视频会晤,海外方面建议关注美国10月零售销售数据以及美联储官员的讲话。

国开债:上周利率债现券收益率整体上行。周一,央行持续净投放的提振作用逐渐减弱,市场情绪谨慎,尚在等待新的触发因素,银行间主要利率债收益率小幅上行1bp左右。周二,央行正式推出碳减排支持工具,债市受到一定扰动,银行间主要利率债收益率先升后降。周三,市场对通胀和金融数据整体反应一般,且受到地产政策松动预期的影响,整体情绪不高,银行间主要利率债收益率小幅上行1bp左右。周四,房地产政策转暖及海外通胀幅上行共同施压债市,银行间主要利率债收益率上行2bps左右。周五,银行间资金市场供需整体较为均衡,市场观望MLF续作情况,银行间主要利率债收益率窄幅波动不足1bp。本周来看,除已公布的10月经济数据以及MLF续作情况外,中美首脑视频会晤或将影响债市,同时关注美国10月零售销售数据以及美联储多位官员讲话的影响。上周国债期限利差有所走阔,10年-3个月国债期限利差为65.99bps,国开国债利差有所收窄,10年期国开国债利差约为25.72bps。

正文

IRS:上周互换利率全面上行

公开市场:上周公开市场资金净投放2800亿元

公开市场操作方面,上周(2021年11月8日-2021年11月12日)11月8日央行开展1000亿7天逆回购操作,有100亿7天逆回购到期,实现净投放900亿元;11月9日央行开展1000亿7天逆回购操作,有100亿7天逆回购到期,实现净投放900亿元;11月10日央行开展1000亿7天逆回购操作,有500亿7天逆回购到期,实现净投放500亿元;11月11日央行开展1000亿7天逆回购操作,有500亿7天逆回购到期,实现净投放500亿元;11月12日央行开展1000亿7天逆回购操作,有1000亿7天逆回购到期,实现流动性投放平衡。上周公开市场资金净投放2800亿元。

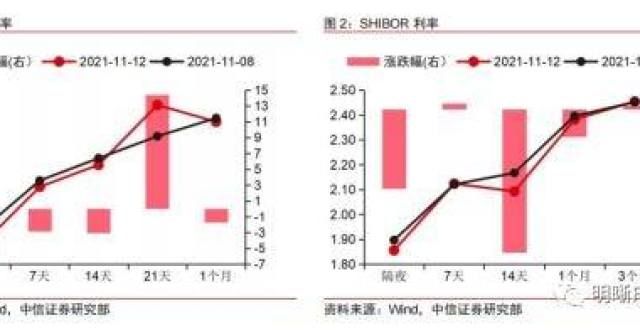

资金利率:各期限利率体下行

上周逆回购延续每日1000亿元的投放,由于全周共2200亿元逆回购到期,因此实现资金净投放2800亿元。月初以来央行在公开市场两次加码逆回购支撑流动性,千亿逆回购操作持续到本月中期借贷便利(MLF)续做前,操作上表明了的态度,市场整体预期较好,资金面在周初小幅收紧后转向宽松。银行间隔夜资金利率较前一周末下行6.86bps至1.8855%,7天资金利率较前一周末下行2.88bps至2.1557%,14天资金利率较前一周末下行3.07bps至2.2564%,21天资金利率较前一周末上行14.38bps至2.5318%,1个月资金利率较前一周末下行1.70bps至2.4541%。

互换曲线:各期限利率全面上行

上周Repo互换利率以及3MShibor互换利率全面上行。具体而言,Repo互换方面,各期限品种利率较前周全面上行。6M期限品种利率较前周上行1.37bps至2.3125%附近,9M期限品种利率较前周上行1.08bps至2.32%附近,1Y期限品种利率较前周上行1.13bps至2.3338%附近,5Y期限品种利率较前周上行2.60bps至2.7268%附近。3MShibor互换方面,各期限品种利率较前周全面上行。6M期限品种利率较前周上行0.75bp至2.5238%附近,9M期限品种利率较前周上行1.75bps至2.565%附近,1Y期限品种利率较前周上行2.12bps至2.615%附近,5Y期限品种利率较前周上行3.81bps至3.181%附近。从互换曲线的陡峭度来看,Repo和3M互换曲线总体走势略呈陡峭化。具体而言,1×5Y利差较前周上行1.47bps至39.3bps附近,1×2Y利差较前周上行0.50bps至9.25bps附近,9M×1Y利差较前周上行0.05bp至1.38bps附近;1×5Y利差较前周上行1.69bps至56.6bps附近,1×2Y利差较前周下行0.87bps至16.25bps附近,9M×1Y利差较前周上行0.37bp至5.00bps附近,6×9M利差较前周上行1.00bp至4.12bps附近。

策略推荐:央行操作资金面

上周全周实现资金净投放2800亿元,资金面相对均衡。1Y期限品种利率较前周上行1.13bps至2.3338%附近,5Y期限品种利率较前周上行2.60bps至2.7268%附近。本周最受关注的是MLF续作情况,11月共有两笔MLF到期——11月16日8000亿元和11月30日2000亿元MLF到期,央行于15日一次性完全对冲1万亿元MLF到期,弥补11月最的流动性缺口。低超储率和额MLF到期,叠加债券集中供给、财政支出尚未到年底集中支出时点,流动性缺口增背景下,央行较的流动性对冲投放力度,表现出资金面的决心,预计后续资金利率还将围绕政策利率合理波动。

国债期货:上周全面下行

国债期货上周全面下行。上周5年期国债期货主力合约TF2112全周跌0.13%,收盘报101.025元;10年期国债期货主力合约T2112全周跌0.28%,收盘报99.79元;5年期国债合约TF2112持仓减少13806手,总持仓减少至55470手,成交金额1285.6361亿元,较前一周减少76.406亿元,日均成交257.12722亿元,较前一周减少15.2812亿元;10年期国债合约T2112持仓减少28234手,总持仓减少至109531手,成交金额2938.72亿元,较前一周减少186.31亿元,日均成交587.74亿元,较前一周减少37.26亿元。其中,周一10年期国债期货主力合约T2112涨0.01%,5年期国债期货主力合约TF2112跌0%;周二10年期国债期货主力合约T2112涨0.09%,5年期国债期货主力合约TF2112跌0%;周三10年期国债期货主力合约T2112跌0.03%,5年期国债期货主力合约TF2112跌0.01%;周四10年期国债期货主力合约T2112跌0.2%,5年期国债期货主力合约TF2112跌0.09%;周五10年期国债期货主力合约T2112跌0.06%,5年期国债期货主力合约TF2112跌0.01%。

上周国债期货整体下行。周一,债市继上周明显走强后进入观望期,国债期货窄幅震荡多数收平。周二,碳减排支持工具正式落地,与此前的预期内容相比并无更多新意,债市出现震荡,国债期货低开走弱后回暖转涨。周三,新公布的通胀及金融数据对债市影响不,市场情绪整体偏弱,国债期货多数小幅收跌。周四,房地产信贷环境回暖令债市承压,国债期货全线收跌。周五,市场逐渐消化前日的地产回暖势头,不过整体乐观情绪仍然受到压制,国债期货多数小幅收跌。对于本周而言,国内除已公布的10月经济数据以及MLF续作情况外,还建议关注中美首脑的视频会晤,海外方面关注美国10月零售销售数据以及美联储官员的讲话。

国开债:上周现券收益率体上行

上周全周来看,国开债现券收益率体上行。1年期收益率上行0.35bps,3年期收益率上行5.39bps,5年期收益率上行2.36bps,7年期收益率下行0.42bps,10年期收益率上行2.8bps。利差方面,各期限利差体下行。1年期收益率利差上行1.28bps,3年期收益率利差上行2.77bps,5年期收益率利差下行1.70bps,7年期收益率利差下行3.92bps,10年期收益率利差下行2bps。信用利差体下行。国开-AAA中票利差方面,1年期利差上行0.06bps,3年期利差下行2.61bps,5年期利差上行2.05bps,7年期利差下行0.22bps,10年期利差下行1.18bps。国开-AA中票利差方面,1年期利差上行1.06bps,3年期利差下行5.62bps,5年期利差上行1.05bps,7年期利差下行1.22bps,10年期利差下行2.19bps。

上周利率债现券收益率整体上行。周一,央行持续净投放的提振作用逐渐减弱,市场情绪谨慎,尚在等待新的触发因素,银行间主要利率债收益率小幅上行1bp左右。周二,央行正式推出碳减排支持工具,债市受到一定扰动,银行间主要利率债收益率先升后降。周三,市场对通胀和金融数据整体反应一般,且受到地产政策松动预期的影响,整体情绪不高,银行间主要利率债收益率小幅上行1bp左右。周四,房地产政策转暖及海外通胀幅上行共同施压债市,银行间主要利率债收益率上行2bps左右。周五,银行间资金市场供需整体较为均衡,市场观望MLF续作情况,银行间主要利率债收益率窄幅波动不足1bp。本周来看,除已公布的10月经济数据以及MLF续作情况外,中美首脑视频会晤或将影响债市,同时关注美国10月零售销售数据以及美联储多位官员讲话的影响。上周国债期限利差有所走阔,10年-3个月国债期限利差为65.99bps,国开国债利差有所收窄,10年期国开国债利差约为25.72bps。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!