来源:我的钢铁网

上周钢厂难以抵平衡亏损的状态,复产进度不及预期,需求紧缩,而供应整体宽松的情况下,港口库存增向不转,矿价震荡下行探底。 截至上周五,Mysteel62%澳粉指数91.75美元/干吨,环比上涨2.5美元/干吨,涨幅3%; Mysteel62%澳粉现货指数587元/湿吨,环比下跌33元/湿吨,跌幅5.3%。

基本面来看,海外港口泊位检修增加,全球 铁矿石 发运量跌到2700万吨水平,到港量虽有减量,但减量不明显,港口疏港降低且压港情况进一步缓解的叠加下,港口库存保持一定增速,同时国内铁精粉受到价格影响,库存也有增量,整体供应量保持扩趋势;需求端,样本内钢厂盈利率已经跌至近4年新低,钢厂复产动力不足,加上不断有新的高炉检修计划,日均铁水产量下至年内新低,整体需求备受打压;在压港船只缓解11条的情况下,市场仍是供于求的面,那在此基本面的驱动下 铁矿石 价格最终呈现下跌态势。

Part 1. 价格回顾

1.1铁矿石港口现货与远期现货价格

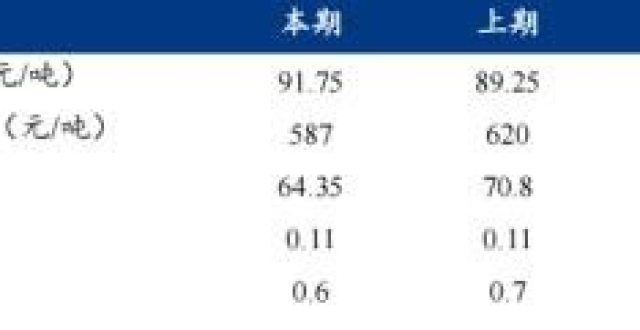

港口现货与远期现货方面:上周五Mysteel62%澳粉指数91.75美元/吨,环比增加2.5美元/吨;Mysteel62%澳粉现货指数587元/吨,环比下降33元/吨;Mysteel 65%球团溢价指数为64.35美元/吨,环比下跌6.45美元/吨;Mysteel 62.5%块矿溢价指数0.11美元/吨度,环比下跌0.01美元/吨度;PB粉远期浮动溢价0.6美元/吨,环比下跌0.10美元/吨。

1.2铁矿石期货价格与交割利润

衍生品市场方面:上周五下午连铁主力合约收盘536,环比跌10.5;截至上周四,SGX主力合约收于86.24美元/吨,环比跌2.16美元/吨;交割利润开始增加, 青岛 港金布巴粉01合约卖方厂库交割利润-30.13元/吨,环比增加30.45元/吨,同比去年增加60.36元/吨。

1.3铁矿石价差(单位:元/吨)

价差方面:上周高低品价差收窄,截至周五 青岛 港PB粉与超特粉价差196元/吨,环比收窄21元/吨;巴西矿溢价增加, 青岛 港卡粉与PB粉价差142元/吨,环比扩4元/吨;粉块价差扩, 青岛 港PB块与PB粉价差144元/吨,环比扩34元/吨。期现基差方面:PB粉基差100.46,环比走弱23.75;超特粉基差-117.96,环比走弱0.5。

1.4 进口铁矿石利润及钢厂利润(单位:元/吨)

利润方面:截至上周五, 青岛 港PB粉即期进口利润-59.51元/吨,环比下降50.55元/吨; 青岛 港卡粉即期进口利润-16.15元/吨,环比下降39.51元/吨; 青岛 港PB块即期进口利润7.91元/吨,环比下降84.81元/吨。 河北 地区钢厂螺纹吨钢毛利润-156.91元/吨,环比增加139.91元/吨, 废钢 与铁水价差-679.3元/吨,环比收窄306.4元/吨。(钢厂利润基于实际调研成本计算,两周一更新)

Part 2. 市场回顾

2.1 进口铁矿石各港口价格及周度变化(单位:元/吨)

2.2 各区域解读

华东区域:铁矿石需求疲软 价格弱势下行

华东 区域 铁矿石 现货市场交投冷清,钢厂减产范围扩,矿价延续弱势下行。截止周五, 青岛 港PB粉行情价567元/吨,环比下跌31元/吨;超特粉行情价380元/吨,环比下跌10元/吨,中低品价差在钢厂低利润下进一步收窄。

数据方面, 华东 区域钢厂因亏损新增检修较多,样本钢厂日均 生铁 产量维持低位运行。个别钢厂新增远期资源采购库存增加,多数现货为主钢厂继续压减库存。资源方面,上周 华东 主港到港量环比增加,目前到港维持高位,港口贸易资源量进一步充裕,贸易压力较。

情绪方面,由于行情尚不明朗, 铁矿石 主力合约震荡运行,基差贸易难度较,故周五之前贸易商也均以观望为主。周五盘面受消息刺激幅上涨后,期现贸易商询盘开始活跃,促进矿价上涨。钢厂方面,受到自身成材出货不畅加之亏损,询盘周内一直冷清。综合而言, 铁矿石 累库格难改,钢厂需求疲软,预计本周矿价延续弱势震荡运行。

华北铁矿石:低利润下钢厂生产积极性较低 中低品价差持续收窄

唐山 钢厂低利润下生产积极性较低,品种上低品依旧是价格最为坚挺的品种。截至上周五,曹妃甸港PB粉572元/吨,环比下跌33元/吨;超特粉372元/吨,环比下跌8元/吨;卡粉820元/吨,环比下跌55元/吨;PB块677元/吨,环比下跌38元/吨。

从区域基本面数据来看,供应端 唐山 两港到港294.7万吨,环比下降89.4万吨,低于今年均值81万吨;需求端上周 唐山 28家(现在23家)钢厂调研样本铁水产量环比增加0.54万吨,日均疏港基本持平。体现到库存端,上周 唐山 两港压港货量转化为库存,压港船数减少11条,库存总量环比增加36.0万吨。

据笔者了解,区域内钢厂利润仍处于盈亏边缘,生产积极性一般,采购维持少量多次的节奏;周初市场情绪悲观,贸易商积极出货但钢厂询盘一般,周五情绪好转,钢厂询盘积极性提高,分贸易商投机需求也有所增加增加,整体交投下降,且上周成交主要集中在周五。品种上低品依旧是区域内活跃度的品种,价格坚挺;卡粉由于价格过高又需求低迷,故没有成交;块矿价格受制于需求有限和资源宽松而价格跌幅较。

沿江区域:资源持续紧缩 矿价走低

沿江区域进口矿港口现货价格震荡下行,钢厂利润加速收缩,矿价下行趋势不改,但区域内分港口前期受恶劣天气影响封航,可贸易资源供应偏紧,矿价较北方港口坚挺。截止上周五, 江阴 港PB粉664元/吨,环比下跌26元/吨;PB块794元/吨,环比下跌31元/吨;62.5%BRBF685元/吨,环比下跌22元/吨; 江阴 港PB粉- 青岛 PB粉价差为88元/吨,环比扩5 元/吨。

钢厂方面,样本内钢厂进口矿总库存可用天数45天,环比上升1天,可用天数的增加在于区域内分钢厂检修, 铁矿石 消耗减少,但库存暂未有明显变化;预计下两周到港海漂资源约367万吨。从高炉生产来看,沿江区域钢厂铁水产量低位运行,分钢厂高炉检修、生产不顺,整体铁水降低2万吨。品种方面来看,低品矿依旧表现坚挺,超特粉跌幅2.3%最小,较PB粉跌幅少1.5个百分点,中低品价差收窄16元/吨,目前254元/吨,上周超特粉成交依旧活跃,成为钢厂方追求性价比的主要品种。

贸易商方面,市场交投活跃情绪依旧平稳,整周成交量暂无增量。目前区域内可贸易资源量环比下降约20万吨,且后续资源到港较差,贸易商后续心态略显强势,多挺价惜售。本周来看,江内可贸易资源到港并不乐观,据了解分贸易商因压港严重等因素考虑,资源转向海港进行销售。预计本周沿江 铁矿石 价格仍偏弱运行。

Part 3. 基本面

3.1铁矿石基本面情况回顾

供应:本期Mysteel澳洲巴西19港 铁矿石 发运总量2155.9万吨,环比减少293.5万吨。45港口到港量2354.1万吨,环比减少65.7万吨。

需求:Mysteel调研247家钢厂高炉开工率70.34%,环比下降1.24%,同比去年下降16.11%;日均铁水产量201.98万吨,环比下降1.02万吨,同比下降41.95万吨。

库存:上周Mysteel统计45港 铁矿石 库存总量15106.19万吨,环比增100.49万吨。日均疏港量289.75万吨,环比增17.9万吨。目前在港船舶数167条。

3.2 港口泊位检修增加 澳洲减量明显

全球 铁矿石 发运量2714.3万吨,环比减少348.1万吨。

澳利亚发运量环比减少270.1万吨至1547.4万吨,其中发往的量环比减少271.7万吨,占比下降2.6个百分点至83.3%;巴西发运量环比减少23.4万吨至608.5万吨,其中发往中马新的量环比减少59.2万吨,占比下降6.9个百分点至67.0%; 铁矿石 非主流发运量环比减少54.6万吨。

分矿山看,力拓丹皮尔港泊位检修较多,发运量冲高回落163.7万吨,BHP和FMG发运量环比分别增加51.0万吨和23.9万吨;VALE发运量仍低位运行,本期环比减少18.9万吨至485.9万吨;巴西其他矿山中CSN和发运量有所增加。

3.3 非主流到港新低 港口到港降至中等水平附近

45港口到港量2354.1万吨,环比减少65.7万吨。

其中澳矿到港量1511.3万吨,环比减少101.9万吨;巴西矿到港量环比增加60.7万吨至644.8万吨;非主流矿到港量环比减少24.5万吨至198.0万吨,处今年最低位,其中秘鲁矿到港减量较。

3.4 二级响应下 分矿山停工

矿山产能利用率继续下降。 东北 区域限电解除较其他地方滞后,本期铁精矿产量增加; 华北 分地区月初二级响应,矿选企业再次停工; 西北 区域由于气温降低,用水不畅导致选矿开工受阻;另外 华北 分地区矿选企业近期累库后仍出货不畅转而减产;整体近期矿山产能利用率仍处于下降趋势。

矿山精粉加速累库,当前 铁矿石 市场继续弱势运行, 西南 、 华北 区域分矿企仍挺价,销售不畅,持续累库,另 东北 、 西北 由于下雪天气影响,分道路封路,汽运受阻,矿山被迫累库。

3.5 高炉频频亏损 铁水逼近历史低位

247家钢厂样本日均铁水产量201.98万吨,环比下降1.02万,突破前低,高炉开工率70.34%。

具体来看,样本新增24座高炉检修,15座高炉复产。随着钢厂利润压缩和下游需求的下降,钢厂主动检修增加,除 华北 地区外各地产量均有所下降。 华北 地区分高炉由于供暖任务而有复产,也有分高炉因采暖季限产而检修。此外,北方地区由于停限产频繁,高炉出水不顺的情况增加。

3.6 压港库存陆续转正 港存累库幅度有所收窄

45港 铁矿石 库存总量15106.19,环比增100.49;日均疏港量289.75增17.9。分量方面,澳矿7079.56降38.99,巴西矿5312.42增124.42,贸易矿8892.00增104.5,球团377.07降7.79,精粉1085.84降30.87,块矿2339.21降16.46,粗粉11304.07增155.61;在港船舶数167条降11条。

前期受天气影响疏港受限的港口上周陆续恢复正常,区域内疏港量回升明显,叠加周度到港有所回落,因此港口库存累库幅度环比收窄,且在港船舶数亦有减量。具体来看, 华北 区域虽到货较为一般,但在港船舶顺畅入库,压港缓解良好,在疏港窄幅波动的基础上,区域内库存延续增势。

3.7 钢厂长协货增补 进口矿库存增幅可观

本期全国钢厂进口矿库存10669.28万吨,环比减少47.32万吨;当前样本钢厂的进口矿日耗为251.05万吨,环比减少0.59万吨,库存消费比42.5,环比减少0.09。全国钢厂进口矿库存处于今年的中低水平,低于去年同期水平;分区域来看, 华北 区域库存小幅下降,主要区域分钢厂仍以消耗现有库存为主,采购力度较小,其他地区基本持稳;日耗方面:本期进口矿日耗持续下降,近期国内矿性价比持续走低,分钢厂上调进口矿比例,叠加北方地区虽有高炉复产,但复产情况不及预期,整体而言钢厂对于进口矿日耗持续走低。

3.8 临近周末价格好转 港口现货成交有所放量

上周港口现货每日成交92.3万吨,环比上涨4.5%;市场交投气氛有所改善。港口现货价格震荡偏弱,周五价格反弹后,贸易商积极出货,钢厂买盘较为积极,市场投机需求有所好转;品种方面:中品澳粉成交有所改善,低品矿成交企稳回升,高品矿以及主流块矿成交有所回落,高中品价差持续收窄,高品成交量维持相对高位;整体来看,上周港口现货成交小幅上涨,目前成交量仍处于年内偏低位置,弱于去年同期。

美金市场活跃度尚可,价格震荡走强,每日成交52.4万吨,环比下降44.2%。政策扰动,地产融资政策出现放松迹象,钢材需求预期走强,带动铁矿需求预期转好,价格上涨,然而 铁矿石 实际需求仍然低迷,港口库存刷新年内高点, 铁矿石 自身驱动仍然较弱。上周远期现货成交中以中品澳粉为主,PB粉和纽曼粉成交最多,一/二级市场均有,一级市场有出现了较高的固定价PB粉和纽曼粉成交。主流品种成交溢价变化不,分钢厂利润在原料价格下跌后有所好转,卡粉溢价上升明显,巴混BRBF溢价由于需求下滑溢价收缩。块矿溢价由于块矿配比回落,溢价持续下降。贸易商方面,由于对需求预期悲观,目前以积极出货为主,然而询盘较差,量海漂资源转售港口市场。钢厂方面仍然在观望,由于限产和利润较差,对美元资源需求较少。

Part 4.本周市场预判

本周来看,发运在年度计划内仍有冲量驱动,加上船期推算,澳矿到港推动45港铁矿石到港增加,而在疏港难以维持高位或将回落的情况下,港口库存累库幅度会有所扩,供应增量可观;需求端,亏损状态下钢厂缺乏生产驱动力,预计本周铁水继续跌破历史新低。低需求高供应发酵下,铁矿石价格仍将下行。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!