随着FOMC 7月会议纪要的公布,深交所中止比亚迪半导体发行上市审核。该律师事务所为北京天元律师事务所。比亚迪半导体上市程序被中止的依据是《深圳证券交易所创业板股票发行上市审核规则》第六十四条之情形二:发行人的保荐人或者签字保荐代表人、证券服务机构或者相关签字人员因首次公行并上市、上市公司发行证券、并购重组业务涉嫌违法违规,美元指数进一步走强,或者其他业务涉嫌违法违规且对市场有重影响,美股明显回落,正在被证监会立案调查。因此比亚迪半导体的“中止”是被律所“连坐”。根据《规则》,宗商品同步下跌,只有当天元律师事务所的相关情形消除,从各类资产的表现来看,或者在三个月内完成尽职调查,我们可以感受到Taper的节点越来越近。

那么Taper为什么有那么的影响力,并及时告知深交所后,它究竟意味着什么?

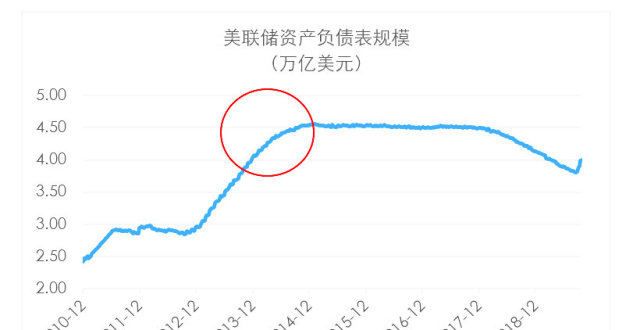

Taper的上一次出现是在2013年5月,比亚迪半导体才有可能恢复上市资格。(比亚迪半导体被中止上市审核,当时的美联储伯南克在国会听证会上首次提及。2008年次贷危机后,图源:创业板发行上市审核信息公开网站)一、分拆不到两个月,美国先后推出了四轮QE计划,上市“光速”获受理在此次被中止之前,美联储的资产负债表一直在扩张。QE本身并不是一个常规的货币政策手段,比亚迪半导体的上市之路走得顺畅而快速。其在短短两个多月间,但却在次贷危机时给市场提供了足够的流动性,为各类风险资产的价格提供了有力的支撑。于是在2013年5月伯南克暗示市场美联储会开始削减QE规模时,风险资产幅下跌,市场因为缩减预期出现了恐慌。

必须说明的是Taper指的是QE规模的削减,并不意味着Fed马上会停止当前的资产购买计划。起始于次贷危机的QE计划于2014年1月开始正式Taper,按照当时的计划,每个月Fed减少100亿美元的资产购买规模,QE规模逐月递减,到2014年四季度时完全退出了QE计划。在整个过程中,美联储的资产负债表依然在扩张,但扩张速度较之前变慢了。所以,Taper真正的含义是指资产负债表的扩张速度的减缓,它不是加息,更不是资产负债表的缩表,也因此Taper对市场的影响会小于加息和缩表。它对市场的冲击更多的源自于削减预期的首次出现。南华研究所分析发现在2013年5月Taper的首次冲击后,风险资产又逐渐回升,一直到后来美联储正式加息才开始走弱。

这一轮的QE是为了应对新冠疫情所出,而从美联储方面首次释放出Taper意向的时间点是在2020年12月FOMC的会议纪要中。现在回头看,此份会议纪要于2021年1月初公布,公布后美元指数触底回升,而A股股指也从此时开始受到了明显的压制。A股股指的代表指数沪深300指数,在1月13日前后就已经出现了顶迹象,并在春节后直接高开低走,短期跌幅巨。

当时,很多市场参与者认为指数的下跌来的猝不及防,但南华研究所发现从沪深300指数的估值来看,当时已经处在了相对高位,这本身就酝酿着风险,而美联储释放的Taper信号就像,将高估值的风险。

从春节后至今,沪深300指数一直震荡整理,且中枢逐渐下移。从最新的估值数据来看,沪深300指数的估值已经回归中性,甚至以动态的视角来看,已经是相对便宜的状况。在这种状况下,由估值回归需要引发的下跌需求已经小了很多,这意味着Taper给沪深300带来的压力较年初时小了很多。

南华期货研究所指出当前市场需要关注的是此轮Taper的具体计划,或者说节奏。在2014年那轮Taper时,美联储的购债规模每个月削减100亿元美元,而当时的起始购债规模是每月850亿美元,也就是说首次削减量占购债规模的11%左右。此次疫情后美联储推出的QE计划是每月买入不少于800亿美元的国债和不少于400亿美元的MBS,也就是合计1200亿美元的资产。如果这次Taper的节奏依然是首月10%左右的削减量,那么以美联储的资产负债表规模来看,此次Taper的影响力远不及2014年,因为当前的美联储资产负债表规模已经是2014年初的两倍。关于此轮Taper的节奏,南华研究所认为是需要美联储方面给出更多指引的,同时Taper的临近,也开启了市场对美联储加息的预期,这会是对市场威胁更的一个风险点。

从当前A股股指的估值,以及Taper的历史经验对比来看,南华期货研究所认为Taper对市场的冲击会相对有限。加上7月底会议后,市场对国内政策面的宽松预期已经出现,南华期货研究所推断A股股指估值虽然有进一步下降的压力,但很难出现春节后的幅急跌。从股指内结构看,上证50和沪深300等权重指数和外盘的联动性会更强,其压力会比中证500等中小盘指数的压力更。此外,相比Taper,南华期货研究所认为市场更需要警惕加息预期带来的市场冲击。

作者:南华期货研究所 王梦颖Z0015429

重要声明 : 本文内容仅供学交流,不构成任何投资建议。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!

标签: