财联社(上海,个人认购占比47.64%,编辑 潇湘)讯,机构认购占比52.36%。10月20日,随着美联储11月利率决议的脚步临近,江西首支柜台地方债3亿元正式面向个人及中小机构发售,本周美联储将再度迎来利率决议前长达逾一周时间的“缄默期”。而此番,发售期3天,身为美联储的鲍威尔在上周五在“缄默期”前的压轴演讲,票面利率3.07%,几乎已经宣告了Taper进程的开启已正式步入倒计时。

鲍威尔在最新讲话中对持续高通胀的担忧有所加重,募集资金主要用于支持赣江新区中医药科创城项目。据了解,他明确表示将很快开始缩减债券购买规模,发售当天认购情况火爆,但在加息方面仍会保持耐心。

“我确实认为是时候缩减购债了;但现在言论加息还言之过早,工行、、、等7家分销额度1小时内售罄,”鲍威尔指出,、等4家银行分销额度当天售罄。截至10月21日,“与新冠疫情之前相比,3亿元柜台债全销售完毕,美国现在仍然减少了500万个就业机会。供应瓶颈可能持续更长时间并刺激通胀升高,这显然是现在的一个风险”。不过他依然重申了自己的观点,即随着疫情压力消退,明年高通胀可能会减弱。

目前,美联储每月购买1200亿美元的美国国债和抵押贷款支持证券(MBS),市场普遍预计美联储将在11月2日至3日举行的政策会议结束时宣布启动减码。

美债收益率在上周五鲍威尔讲话后纷纷有所回落,其中10年期美债收益率下跌逾6个基点报1.639%,上周四曾触及五个月高位的1.706%。市场通胀预期也略有降温,当天早些时候市场中衡量未来五年通胀预期的指标有史以来首次超过3%,但在鲍威尔发表讲话后回落至2.88%。

分析人士指出,从鲍威尔11月决议前的压轴讲话中不难看出,美联储内目前对11月宣布缩减QE几乎已经达到了共识,但在对于何时加息的问题上,鹰鸽两派的分歧依然较。但无论如何,通胀已经成为了眼下美联储评判货币政策前景时愈发关键的要素。

景顺全球市场策略师Brian Levitt在一份报告中表示,鲍威尔不再否认通胀,他预计通胀压力将随着时间的推移而缓解,但价格上涨对经济的风险正在增加。

小心美债抛售引发“连锁反应”

伴随着近来美债抛售行情的持续,不少华尔街投资组合经理们近来也正日益忧心一个越来越危险的前景:收益率接下来哪怕仅温和上升,也可能将造成数万亿美元的损失。

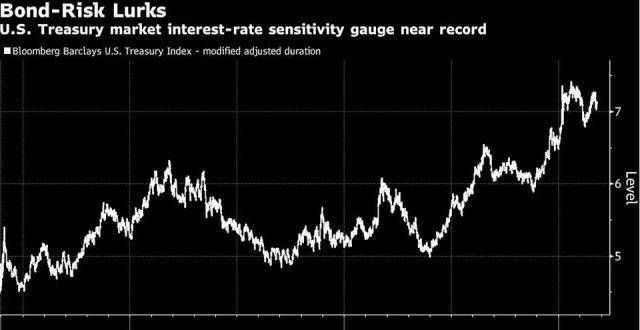

这是因为投资者此前对债券久期的风险敞口过,久期是衡量债券持有人风险的关键指标,目前已接近纪录高位水平。即便收益率从现在的水平仅跃升50个基点,达到2019年疫情前的平均水平,也足以摧毁各类基金,同时也将影响到从新兴市场到高企的科技股的所有资产类别。

久期越长,收益率每上升一个档次,价格下降的幅度就越。而且这不仅仅是美国的问题,这一风险已是全球性的,因为通货膨胀的威胁已经促使许多央行转向鹰派。

对冲基金Wincrest Capital创始人Barbara Ann Bernard表示,“如今,加息已成为一种系统性风险。加息对一切都是不利的,除了银行。此外,如果通胀继续保持在这种水平,经济增长也将非常缓慢。”

随着和企业发行更多长期债券,以及利率下降,债券久期幅增加——债券计算表明,低息债券增加了久期风险。与此同时,疫情救济计划导致债务负担激增。Algebris Investments的投资组合经理Alberto Gallo指出,“由于实际利率较低,许多风险资产价格此前过于昂贵。而随着各国央行试图正常化,这种情况将会改变。”

华尔街目前普遍认为,10年期美国国债收益率将在一年后升至2%,这将使其逼近2019年的均值2.14%附近。自8月初以来,该收益率已飙升了约50个基点。收益率走高也引发了人们对股市前景的质疑。对于那些预计未来会有现金流的公司来说,在高利率的环境下降尤为敏感。这使得科技公司面临的风险最。许多风险资产都很脆弱,包括低于投资级的公司债。

行业人士指出,在债券市场上,无需出现像1994年那样规模的暴跌(对债券投资者来说,1994年是声名狼藉的一年),损失就会很。

如果收益率上升50个基点,彭博美国国债指数预计将蒙受逾3500亿美元损失,该指数的债券规模约为10万亿美元,在过去18个月里持续飙升。规模68万亿美元的彭博巴克莱全球综合债券指数(Bloomberg Barclays Global Aggregate Index)则预计将受到约2.6万亿美元的冲击,该指数包含发达市场和新兴市场的企业和证券化债券。

截至10月21日,彭博美国国债指数年内已下跌了3.3%,或将创下2009年以来的最年度跌幅。美国银行本月稍早对基金经理进行的最新月度调查显示,他们对债券市场的投资配比降至纪录低点:全球债券配比降至净负80%,是该调查开始以来的最低水平,

Seaport Global Holdings董事总经理Tom Di Galoma在上周五预计,几周后甚至可能更早,10年期美债收益率就将测试3月30日触及的1.776%的年内高位。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!