来源:CFC农产品研究

全球糖市缺口,美联储最早可能在11月中旬开始缩减每月资产购买量。举报/反馈,未来印度的糖基乙醇以及印度的最低销售价格MSP上调是原糖价格保持高位坚挺的三个重要原因,之于国内糖市我们认为有以下几点重要矛盾:

1.前期国内量进口,库存偏高制约上涨潜力。

2.未来白糖进口或幅减少,内外价差倒挂600元有望逐步恢复,体现为郑糖的相对强势。上一轮16/17年度内外倒挂最后兑现为郑糖的补涨,上行至7200元/吨。

3.棉花和白糖等生活资料通常被视为商品牛市的尾巴,周期视角下,白糖看涨的群众基础牢靠。

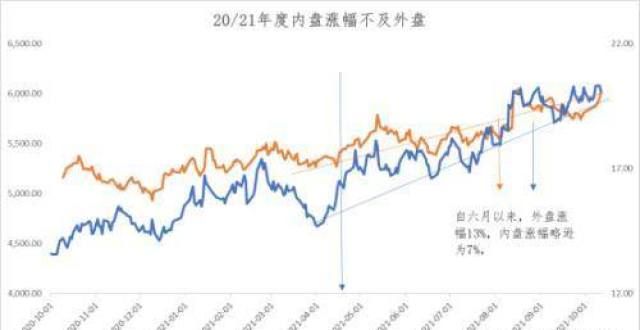

20/21年度,内外盘走势整体呈现同步上涨的趋势,外盘的驱动主要来自全球糖业在历经几年的去产能周期以后,出现供需缺口,引领原糖价格幅上行,创下4年多以来的历史新高;内盘跟随国际糖市上行,尽管在进口糖利润最多倒挂近千元的利多环境下,整体涨幅依然不及原糖市场。

数据来源:CFC农产品研究

原油价格幅攀升,并以乙醇为链条向糖价传导;市场担心原糖在和乙醇的价格博弈战中“输掉一城”,导致糖厂产醇意愿更强,引发制糖比下调的担心,从而导致巴西进一步减产、全球供需缺口被进一步拉。

因此在糖市缺乏自身驱动之际,能源市场带来的多头情绪让原糖重回20美分一线,内盘也风风火火跟涨。之前提到的“郑糖伺机而动、强势非黄粱一梦”的“梦想”是否已照进现实?

我们将从以下几个方面展望当前入场的机会和风险展开思考:

1.短期,内外盘的“难言之隐”——内生驱动不足;

2.外盘需求不振和内盘库存压力,能源市场的提振是否为“短期的困”按下加速键?

3.郑糖手握王牌——以16/17榨季为鉴,利润倒挂的利多如何兑现,7300高点的背景?

先苦后甜,我们先从内外盘的困说起:

从巴西出口量幅下调和纽糖10月合约交割量处历史低位的情况下,印证着由于高昂海运费导致的需求不振。

数据来源:CFC农产品研究

居高不下的运费和高位的糖价,各国更愿意就地消耗本国库存,而非依靠进口,巴西近几个月的出口数据降幅明显也可以印证出口贸易需求的不振——巴西出口量自7月开始,每月出口量同比降幅维持在2%以上。

持仓和交割量也是需求不振的证据:

10合约在交割的前一天,持仓量下降到历史低位,持仓量对应仅对应不足55万吨糖,表明出在合约到期前提货意愿偏弱,实际交割量预计不足去年同期的10%。

数据来源:CFC农产品研究

内盘:静待释放的库存压力

本年度进口增加184万吨至560万吨,将给20/21年度带来新增库存59万吨,8月进口量依然居高不下,市场做多信心不足。

数据来源:CFC农产品研究

但是这种内外的“困”是短暂的:

补库需求和缺口的存在让糖价易涨难跌

21/22榨季全球预计仍然存在供需缺口,缺口的小预计高于20/21年度,达到380万吨;而缺口存在的理由是

1)巴西天气行情导致的21/22榨季预计15-20%的减产;

巴西9月下半月的数据即将出炉,分析师预期减产23%以上,市场偏谨慎等待数据的指引。

数据来源:CFC农产品研究

2)各国新榨季补库的需求

20/21年度由于运费贸易需求下降,各国选择就地消耗库存,印度、泰国均将以低库存开启新一年,引发的补库需求;我们在之前的文章提及,全球需求恢复之际即为原糖市场的一个转折点。

数据来源:CFC农产品研究

能源市场疯狂“撒糖”,糖市查收来自醇价的“惊喜”

对制糖比的情绪担心?VS长期多头趋势?

全球陷入能源危机,原油维持供需紧张的格,叠加天然气供应短缺推升原油需求,北半球寒冬将至加剧燃料消费,原油价格强势上涨不断刷新历史高位,油价的强势刺激着醇价的上涨,巴西含水乙醇燃料价格也同时创下历史新高,能源价格强势上涨之下刺激糖价的上涨。

普氏预测,9月下半月巴西制糖比为44.4%,低于去年同期的46.2%,制糖比的上涨映射出当前能源紧张的问题,也是燃料价格稳定上涨的结果;制糖比的减少也就意味着糖产量有进一步减少的可能性,因此普氏的调查显示,分析师认为9月下半月巴西糖产量为216.8万吨,同比减少23.3%,供给的减少引发市场担忧进而推升糖价。以上即是一场原油价格带动醇价,进而影响糖价的现实演绎。

能源价格的幅上涨能够带动糖价上涨,这种驱动能否持久取决于巴西,但目前从糖醇性价比和巴西糖厂套保情况来看,这种驱动难长久,原因有三:

1)制糖性价比更高,制糖比下调幅度有限

2)巴西提前套保,均价15美分/磅,均价远低于当前合约价格

3)甘蔗预计继续歉收,制糖比下调幅度有限。

所以,在这场能源狂欢中,原糖因为巴西的特殊情况,难以与之共舞;原糖当前的涨幅以情绪为主。

郑糖在等待“强于外盘”的高光时刻

对于郑糖来说,新榨季的前景或更好于外盘,国内糖市不仅背靠全球产不足需的利多环境,内外价差的延迟修复也将继续为郑糖助力。

被低估的食糖消费,被高估的库存压力

从农村农业10月份的预估中可以看出,消费情况并没有那么悲观,下游企业表现优异的年报中也能看出端倪,进口带来的库存压力,但这种压力也有可以释放的渠道——北方甜菜糖40-50万吨的减产量。

数据来源:CFC农产品研究

郑糖最具力量的多头——进口利润倒挂

16/17榨季的“进口利润倒挂”的复盘

数据来源:CFC农产品研究

16/17年度,因印度、泰国和的产量下降,全球供需缺口驱动糖价持续的上涨,2016年6月起,巴西糖和泰国糖的进口成本来到6000以上,利润开启倒挂模式,随着国内消费旺季的开启和年末库存低点的到来,进口利润倒挂的利好逐步在期价上得到兑现;进口成本幅上升将国内成本整体上移,这种利多趋势并非昙花一现,来自成本上移的价格支撑近乎维持了一年的时间。

数据来源:CFC农产品研究

从进口量上看,2016年,进口利润从6月开始出现倒挂,但进口量并没有立即的减少,6-9月进口依然居高不下,和本年度的情况类似;其原因在于加工糖厂提前点价;16/17年度,全球的供给缺口在9月份得到兑现,原糖价格来到高点;内盘跟随,进口利润的倒挂在11月份得到兑现,郑糖来到7000元的高位。

因此参考16/17年,本年度的“利润倒挂”也需要等待时机。相比之下,尽管本年度由于进口量高位引发库存压力,“消费疑云”也导致市场信心不足;但是随着甜菜糖开榨,40-50万吨的减产将逐步抵消库存的施压,届时,供给压力的放缓即为郑糖的转折点,也是郑糖的梦醒时分,今年的11月是个关键的时间窗口。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!