来源:金融界网

报告正文

1、本周债市热点

事件: 2021年9月17日,债券简称21金街05,央行时隔15个月重启14天逆回购工具,债券代码149639,当天投放14天逆回购500亿元,发行期限为5年期,操作利率维持在2.35%。央行表示,附第3年末投资者回售选择权和发行人调整票面利率选择权,此举是为了“维护季末流动性平稳”。

解读: 关于央行重启14天逆回购的操作,主承销商、簿记管理人、债券受托管理人为。本期债券的发行规模为不超过25亿元(含25亿元),市场存在两种观点:第一种观点认为其表现了央行对于资金面的呵护态度,本期债券募集资金扣除发行费用后拟用于偿还到期或回售的公司债券本金。举报/反馈,增加了基础货币投放,有利于资金面走向宽松。第二种观点则认为,14天逆回购将降低央行于四季度进行降准的概率,反而不利于资金面。

对此我们做出如下分析:

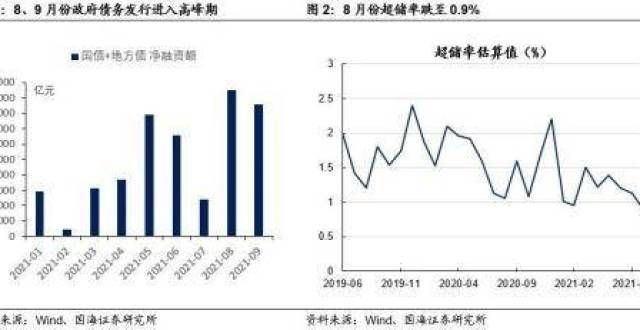

我们认为, 本次央行的操作,更多地是资金面短期“趋紧的结果”而非“宽松的原因”。8月之后债务发行放量,但财政支出不及预期,形成了短期的资金缺口,是此次央行重启14天逆回购操作的原因。

根据8月份金融数据与央行资产负债表计算,受债务发行放量影响,8月份财政存款环比上升约1000亿元。财政持续从资金面“抽水”,导致8月银行间超储率下降至0.9%,处于历史较低水平。尽管9月份是财政支出月,但债务发行高峰持续,叠加上双节资金需求较高,导致资金面波动加,央行重启14天逆回购的必要性也因此提高。

回顾2015年以来央行6次重启14天逆回购后,10个交易日内1年期国债利率的表现。我们发现,受资金面趋紧的影响,央行重启逆回购后1年期国债利率上行居多。从这一角度来看,央行逆回购操作仅起到对冲的作用,节前资金面易紧难松,资金面对债市的短期影响仍偏利空。

6次重启周期中,1年期国债利率仅在2019年6月份出现过明显下行。而彼次利率下行源于包商银行事件后,央行主动的货币投放,银行间流动性一度十分充裕,隔夜利率持续低于1%以下。但我们认为,本次逆回购重启不符合2019年6月份的情况。

关于四季度央行是否会用逆回购和MLF投放代替降准,单纯从资金需求的角度来看,年内资金缺口并不,央行进行降准的必要性的确不高。当前流动性趋紧,主要源于财政资金支出较慢,但这也意味着四季度财政资金支出的空间较。根据财政数据计算,1-8月份公共财政累计超支仅5283亿元,位于历史同期的低位。9月份至年末,财政资金估计仍有4万亿以上的超支空间,可以较好地弥补债务发行带来的资金需求,这也符合9月7日货币政策司司长孙国峰关于“不存在很的基础货币缺口”的表述。

但仍需关注四季度基本面下行和就业形势恶化,对央行产生的“宽货币”压力。8月份城镇调查失业率为5.1%,与上月持平。从历史同期来看,随着毕业生逐步找到工作岗位,8月份失业率通常季节性下行,而本次失业率表现则逊于季节性。

8月份就业数据表现不佳,主要受到三季度地产投资快速下行的拖累。与此同时,东南亚疫情蔓延,带来了我国出口数据的持续超预期。但从越南、马来西亚等国最新疫情数据来看,9月初东南亚疫情高峰已过,预计疫情的影响将于10月底前消退,此后我国出口存在较不确定性。因此从基本面与就业的角度,四季度央行仍有“宽货币”的压力。

2、流动性

2.1

公开市场操作

节前央行重启14天逆回购,MLF等量续作,维护市场流动性。本周央行共投放2400亿元逆回购和6000亿元MLF操作。其中周一(9月13日)有100亿元7天逆回购,周二(9月14日)有100亿元7天逆回购,周三(9月15日)有100亿元7天逆回购和6000亿元MLF操作,周四(9月16日)有100亿元7天逆回购,周五(9 月17日)有500亿元7天逆回购和500亿元14天逆回购,周六(9 月18日)有500亿元7天逆回购和500亿元14天逆回购。本周共有500亿元逆回购和6000亿元MLF到期,全口径公开市场操作实现净投放1900亿元。

2.2

货币市场利率

银行间资金利率全面上行。 9月17日,相较于上周五(9月10日,下同),银行间质押式回购利率方面,R001上行8.16BP,R007上行37.16BP,R014下行42.77BP。存款类质押式回购利率方面,DR001上行10.84BP,DR007上行22.37BP,DR014上行20.46BP。

SHIBOR利率全面上行。9月17日,SHIBOR隔夜为2.2130%,上行10.40BP;SHIBOR1周为2.3980%,上行19.90BP;1月期SHIBOR报收2.3730%,上行6.10BP,3月期SHIBOR报收2.3720 %,上行1.50BP。

2.3

同业存单发行

同业存单净融资额较上周减少。本周,同业存单总发行量为3417.6亿元,总偿还量为2536.7亿元,净融资880.90亿,较上周减少44.4亿元。

同业存单发行利率下行。 9月17日,1月期品种发行利率为2.3388%,较上周五下行4.97BP;3月期品种利率为2.5238%,下行1.50BP;6月期品种发行利率为2.8070%,下行6.06BP。

2.4

实体经济流动性

票据转贴利率略有上行。 根据最新数据,截至9月17日,股份行6个月的票据转贴利率为2.3666%,较上周五上行1.66BP。城商行6个月的票据转贴利率2.5193%,较上周五上行1.34BP。

2.5

一周监管动态

3、利率债

3.1

一级市场发行及中标

本周利率债净融资额较上周增加。本周一级市场共发行114支利率债,实际发行总额为5149.91亿元,较上周增加1743.14亿元;总偿还量为658.85亿元,较上周增加987.04亿元;净融资额为4491.06亿元,较上周增加756.10亿元。

本周浙江、河南、福建、江西、吉林、甘肃、陕西、黑龙江、内蒙古、贵州、广西、山东、青海及宁夏十四地开展地方债发行工作。浙江发行8支地方债,发行总额为284.25亿元;河南发行14支地方债,发行总额为581.9236亿元;福建发行17支地方债,发行总额为495.1628亿元;江西发行7支地方债,发行总额为76.9743亿元;吉林发行2支地方债,发行总额为151亿元;甘肃发行5支地方债,发行总额为296.9988亿元;陕西发行2支地方债,发行总额为42.2444亿元;黑龙江发行8支地方债,发行总额为116.1585亿元;内蒙古发行3支地方债,发行总额为70.3934亿元;贵州发行12支地方债,发行总额为112.9604亿元;广西发行1支地方债,发行总额为10亿元;山东发行6支地方债,发行总额为280.61亿元;青海发行7支地方债,发行总额为62.735亿元;宁夏发行1支地方债,发行总额为21.0818亿元。

3.2

利率债到期收益率

国债收益率全线上行。9月17日,1年期国债收益率为2.3978%,较上周五上行3.12BP;3年期国债收益率为2.5829%,上行1.14BP;5年期国债收益率报2.7328%,上行2.69BP;7年期国债收益率报2.8698%,上行0.25BP;10年期国债收益率报2.8725%,上行1.29BP。

国开债收益率涨跌不一。9月17日,1年期国开债收益率报2.4225%,较上周五上行4.55BP;3年期国开债收益率报2.8201%,上行3.92BP;5年期国开债收益率报2.9906%,下行5.13BP;7年期国开债收益率报3.1981%,上行1.01BP;10年期国开债收益率报3.1875%,下行0.49BP。

3.3

利率债利差

各期限利差涨跌不一。 9月17日,与上周五相比,10Y-1Y利差下行1.83BP,10Y-5Y利差下行1.40BP,10Y-7Y利差走阔1.04BP。

国开债5年期和10年期隐含税率全线收窄。9月17日,5年期国债、国开债利差为25.78BP,5年期国开债隐含税率收窄2.43个百分点。10年期国债、国开债利差为30.90BP,10年期国开债隐含税率收窄0.54个百分点。

4、海外债市

美国2年期国债收益率与上周持平,10年期国债收益率上行。本周五(9月17日),2年期美债收益率为0.23%,与上周五持平;10年期美债收益率为1.37%,较上周五上行2BP;10年期美债与2年期美债利差为114BP,较上周五走阔2BP。

德国、日本10年期国债收益率上行。本周五(9月17日),德国10年期国债收益率为-0.31%,较上周五上行7.00BP。日本10年期国债收益率为0.057%,较上周五上行0.60BP。

5、通胀

蔬菜价格下跌。9月17日,农业菜篮子批发价格指数收于113.93,较上周五下跌0.65%;山东蔬菜批发价格指数收于126.66,较上周五下跌7.51%。

生猪价格、猪肉价格下跌。根据最新数据,9月17日,22个市生猪平均价为12.73元/千克,较上期(9月10日)下跌7.28%;猪肉平均价为20.51元/千克,较上期下跌4.78%。

商品价格指数、石油期货价格涨跌不一。 9月17日,南华工业品价格报3279.58点,较上周五下跌0.76%;9月17日,RJ/CRB商品价格指数收于222.11点,较上周五上涨0.76%;9月17日,布伦特原油期货和WTI期货结算价分别报75.34美元和71.97美元,较上周五分别上涨3.32%和3.23%。

6、下周重要经济数据和事件

风险提示:流动性趋紧,经济数据不及预期。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!