来源:用益研究

一、保险金信托发展之势已旺

2014年,同比上升14.3%;负债率60.41%,信诚人寿(现“中信保诚人寿”)与中信信托跨界合作,投资收益9.01亿元。举报/反馈,创新设计推出了保险金信托。之后,数年间,特别是从2017年以来,保险金信托服务在业内呈现出井喷式增长,选择保险金信托服务的客户连年增长,2014年10位,2015年近百位,2016年500位,至2017年上升至数千位,截至2021年6月底,设立保险金信托的客户已近万人。可以看出,保险消费者对保险金信托有着强烈的诉求,接受度也在逐渐提高。

据不完全统计,截至2021年6月,提供保险金信托服务的信托公司超过15家,和信托机构合作,能够开展保险金信托业务的保险公司已经超过了30家。

进入2020年,保险金信托已经不再是中产人士,“够不到”标准家族信托门槛退而求其次的选择,更加表现为综合考量家族事业的稳健与发展、资金的流动与沉淀、信托的架构与功能、家族的当下与未来等诸多因素之后更加理性的选择。市场数据也印证了这一点:平安信托自2020年以来已陆续落地近10笔超亿元单,截至2021年2月底,平安信托的保险金信托规模已较2020年同期增长超400%。2020年,中信信托同样落地了亿元级的保险金信托,而就在今日(2021年8月5日),中信信托宣布再落地亿元保险金信托,信托财产由“保单+现金”组成。

二、保险金信托市场两强格已成

对如今热的保险金信托市场,就信托机构而言,中信信托和平安信托可圈可点。

中信信托,作为保险金信托业务的鼻祖,合作的保险公司达到20家,累计服务客户1400位。中信信托在保险金信托的模块化、标准化、信息化方面也是引领行业,中信信托将多年积累的客户常见需求标准化、模块化,只要客户没有特别复杂的信托分配需求,客户设立信托的所有操作都可以在手机APP上面完成。中信信托还不断创新,陆续推出家族保单保险金信托、信托投保服务,也是走在了行业的前面。

平安信托,则是依托于平安集团“金融+科技”、“金融+生态”,利用领先的科技优势和综合金融优势,高举高打,从2019年开始发力保险金信托业务,截至2021年6月底,设立保险金信托超过6000单。

一边是信托公司和保险公司迅速跑马圈地布保险金信托,一边是充满了无限潜力的市场,保险金信托发展之快超过了多数人的想象,我们也相信会有更多的旁观者成为入者、入者成为行业强者。

三、保险金信托优势被认可

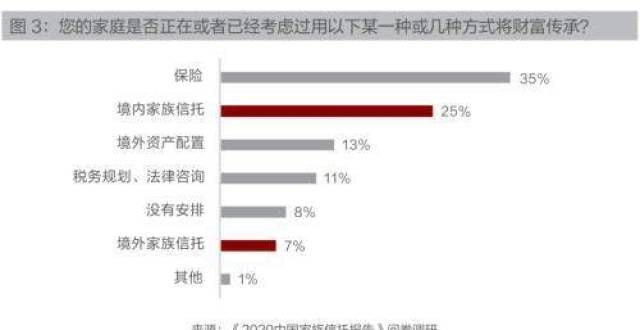

保险金信托,简单地说,就是投保人在和保险公司签订合同后,再和与保险公司合作的信托公司签订信托合同,约定未来的保险金直接进入信托账户,成为信托财产,由信托机构进行管理和运作,并将信托财产及收益按合同约定,分配给信托受益人的信托计划。保险金信托是保险与信托强强联手,具有保险与家族信托的双重优势,比较完美地解决了中产和高净值客户生前与身后对家庭财富保障与传承需求。根据招商银行和贝恩公司联合发布的《2019私人财富报告》,家族信托在各类财富传承安排方式中的提及率达20%;仅一年以后,招商银行《2020家族信托报告》调查结果显示,境内外家族信托提及率进一步提升至超30%,成为关注度增长最快的传承工具。

同样是根据招商银行《2020家族信托报告》的调查结果,有63.85%的受访者同意“先有初步分配框架,后续再调整”的家族信托架构搭建思路,因为伴随着家族成员的变化和家族事业的发展,信托内容有必要与时俱进。而保险金信托对于这样的客户来说更加适合,先搭框架,再慢慢思考、调整,进可攻退可守。

保险金信托对财富规划可以说是三步走:先用保险打底,搭建信托架构,再将财富按照企业经营和人生规划有计划的逐渐汇入,最后在信托合同中有控制地规划分出,全方位提升财富保障和传承规划,功能十分强。

四、保险金信托模式演进之路

2017年以来,国内的保险金信托快速发展的同时,运作模式也在不断创新迭代,行业内流传有所谓的“1.0版”“2.0版”“3.0版”。但在整个行业内,还没有就此达成共识,形成公认的标准。为表述方便,我们也暂且采用这种说法。

(1)1.0版:仅变更保单受益人

保险金信托1.0版,仅将保单的受益人变更为信托公司。该模式是最早出现的模式,目的是为了解决保险金的再管理和个性化分配及传承的问题。

这种模式最简单,最普遍,也最为成熟。但存在几个小问题:

第一,如果投保人和被保险人不是同一人,那么当投保人先于被保险人身故时,保单可能会被作为投保人的遗产进行分割,从而造成信托合同在事实上无法执行。

第二,如果在保险金信托合同后,投保人因债务纠纷导致保单被执行,这个风险无法规避。

第三,如果投保人退保,也会导致信托因无法获得保险金而终止。

(2)2.0版:同时变更保单投保人和受益人

保险金信托2.0版,是指在保险合同生效后,将保险合同的受益人和投保人都变更为信托公司,同时将续期保险费也提前放入信托,约定由信托公司按时交纳续期保险费。

这种模式的保险金信托,解决了投保人先于被保险人身故及投保人退保的风险,同时还能隔离自然人作为投保人的债务风险。

(2)3.0版:先资金信托再投保

保险金信托3.0版,具体是指什么模式,有多种说法。常见的一种说法是指先资金家族信托,再按信托合同的约定,用信托资金为委托人或其指定的人购买保险,保险费由信托财产支付,保险的受益人也是信托公司。

在目前的保险金信托市场上,1.0版的保险金信托是各家保险公司和信托公司合作的主要模式;而2.0版和3.0版模式在实务中则比较少,可能和这两种模式无法通过多数保险公司严格的合规和内控制度有关。

相对于1.0版,2.0版和3.0版的保险金信托,对客户的财富保护和规划更加全面。因此,我们期待未来监管门能在这方面做出明确规定,以更好地维护委托人和受益人的利益。

五、保险金信托配套制度可期

在2021年的全国两会上,原证监会提出“家族信托是民企财富保护与传承最重要的制度安排之一。家族信托的制度安排可以促进民企的平稳传承,防止传承过程中的民企财富缩减,最程度地增进民企财富的社会效应。”“建议将家族信托作为一项民企财富传承的顶层设计予以推行,并进一步建立和完善信托制度。”保险金信托从底层来看是两层法律关系:保险和信托,《保险法》和《信托法》比较完备,但《信托法》配套的相关税务和信托登记制度并不完善同样困扰着保险金信托业务,而与保险金信托配套的法律制度更是空白,对这项业务的发展也会有些不利的影响。

清华学法学院法律与金融研究中心研究员邢成表示,“如果今后保险金信托成为保险公司、信托公司或者银行的主流业务的话,那相关的业务管理细则应该及时地制定出台,加以配套,避免出现空白期和空窗期。”

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!