来源:金融界网

近年来,故本基金基金合同不能生效。本公司将按照基金合同第五分“基金备案”中“二、基金合同不能生效时募集资金的处理方式”相关约定办理。举报/反馈,随着机构投资者业绩开始显著跑赢主流宽基指数,资本市场对机构投资者行为的关注度也在不断提升,机构调研信息逐步受到广投资者关注,明星基金经理的调研动向成为了市场焦点。

机构动向是否真的蕴含超额alpha?投资者是否可以利用调研信息做决策?我们以机构调研信息为例,探究如何能够更好的利用机构调研信息来辅助投资决策。

机构调研数据概览

—

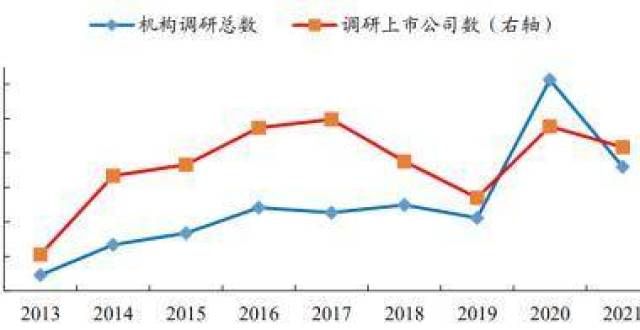

我们提取了2013年以来截至2021年8月的机构调研数据,按照机构调研总数和被调研上市公司数量分别进行统计。可以看到,机构调研覆盖的上市公司个数历年差异较,2017年之前呈现稳定提升的态势,2018年和2019年有了明显的下滑,2020年出现了一定程度的回暖。从机构累计调研次数来看,2020年后出现了较明显的提升。2021年截至8月初,机构调研次数亦超过了2019年及之前的所有年份,表明机构调研热情开始升温。

机构调研历年覆盖公司数2018年和2019年有较明显的下滑

数据来源:东方财富、开源证券研究所

从历年机构调研覆盖的板块来看,主要集中于新兴产业板块,传统板块机构调研整体维持在相对较小的比例。值得注意的是,科创板自2019年开通以来,持续受到机构投资者的关注,调研次数占比呈现显著增长态势。沪市主板和深市主板个股被机构投资者调研的次数占比在20%左右的水平,低于板块个股数量占比。

机构调研多集中于新兴产业板块

数据来源:东方财富、开源证券研究所

在行业层面,机构调研的覆盖偏好具有高度稳定性,历年机构投资者调研行业多集中于化工、医药生物、机械设备、电子和计算机等行业,既与该类行业上市公司数量相对较多有关,亦和此类行业具有较强的专业性密不可分。机构调研相对较少的行业包括综合、传统周期行业,比如采掘、钢铁等,其次为上市公司数量相对较少的银行业和非银金融行业。

机构调研热门行业集中分布在化工、医药生物、机械设备、电子等行业

数据来源:东方财富、开源证券研究所

在宽基指数层面,我们统计了机构调研个股每个月在各主流宽基指数中的覆盖度。可以看到,机构调研个股在各主流宽基指数中并没有特别的偏好,占比具有稳定的趋同性。从具体数值来看,机构调研个股在主流宽基指数中的覆盖比例介于30%~70%之间。

机构调研个股在各主流宽基指数中覆盖占比基本趋同

数据来源:东方财富、开源证券研究所

在个股层面,机构调研的热门个股往往是当年市场关注度较高的股票。2014年起,美的集团连续三年位居机构调研首位,后续海康威视接棒,蝉联三年最受机构调研青睐个股,2019年迈瑞医疗进入机构调研十强榜单,2020年后摘得榜首位置。不难看到,机构频繁调研的个股亦走出了不错的行情。

2020年以来迈瑞医疗位居机构调研个股首位

资料来源:东方财富、开源证券研究所

具体到2021年,我们发现热门个股多集中在电子板块,前十名中占据了四席。位于调研榜首的迈瑞医疗,截止到2021.08.05,累计有1664家机构(含重复)参与公司的调研活动;其次为海康威视,参与调研的机构数累计高达1506次。

2021年参与迈瑞医疗调研的机构数量高达1600家

数据来源:东方财富、开源证券研究所

(数据截至2021.08.05)

从调研机构类型来看,不同类型的机构每年调研上市公司的个数也存在着显著差异。证券公司历年参与上市公司调研的家数占比超20%,其次为基金公司和私募公司。

证券公司参与个股调研的家数位居前列

数据来源:东方财富、开源证券研究所 注:其他项中包括了各类机构,但具体比例未知。

从更细分的机构公募基金公司来看,嘉实基金、华夏基金和博时基金长期处于调研次数前列。一定程度上,公募基金管理规模与其调研次数呈正相关性。由于分上市公司对于调研信息的披露仅有机构名称,涉及具体调研人员的信息缺失比较严重,导致对于市场关注度更高的明星基金经理调研统计存在较偏差,为此此处不予展示。

公募基金夏基金、嘉实基金和博时基金调研次数相对占优

资料来源:东方财富、开源证券研究所

机构调研事件收益分析

—

相比于机构调研各个维度的数据统计,我们更关注机构调研的相关信息是否具有隐含的超额收益?比如,对于被机构集中调研的个股后续是否有突出表现?公募基金调研的个股未来表现是否优于其他机构调研的个股?为了直观对比在调研前后不同事件对股价的影响,我们统计了不同事件在调研前后60个交易日上市公司股价平均超额收益情况,基准为中证800指数的涨跌幅。为了展示美观,我们对0值左边的数据进行了翻转处理。其中,纵轴为净值,横轴为天数。

1、不同机构类型调研前后的收益表现

从整体来看,机构调研多发生在股价上涨的过程中,即上市公司股价开始出现上升趋势后,各类机构投资者开始逐步增加对该上市公司的调研。在调研前60个交易日,被调研上市公司股价平均累计超额收益在6%以上;调研结束后,上市公司超额收益下滑比较明显,60个交易日后平均累计超额收益不足2%。从调研机构类型来看,不同类型的机构在调研后的超额收益没有明显差异。

不同类型机构调研后的个股超额收益表现差异不明显

数据来源:东方财富、开源证券研究所

2、不同管理规模公募基金调研前后的收益表现

公募基金作为A股市场持仓占比的机构投资者,其调仓动向一直以来受到市场投资者的广泛关注。我们简单按照2021Q2季度主动管理规模将前20名的公募基金归为公募,剩余基金公司归类为小公募,统计管理规模不同的基金公司是否在调研前后具有不同的超额收益获取能力。可以看到,公募基金管理规模小与调研后个股未来的超额收益没有必然联系。

公募基金管理规模与调研后的个股超额收益没有必然联系

数据来源:东方财富、开源证券研究所

3、不同调研方式调研前后的收益表现

调研方式在底层数据库中,存在着不同的字段形式,各个字段之间亦有同时出现的情形,比如现场调研和电话调研同时出现。为了尽可能准确地计算不同字段对应的事件收益,我们对原始字段数据进行筛选、清洗。对于同时含有多个调研方式的数据进行剔除处理,因为无法区分哪种调研方式对结果的影响更。对于近似表述的字段,进行合并处理,比如电话调研和电话会议,统一归类到电话调研类下面。最终,我们保留了九种主流的调研方式,并统计该九类调研方式在调研前后的收益表现。从最终结果来看,调研方式与未来超额收益的关联度不是特别显著,但是在调研前,不同调研方式的超额收益差别较。比如业绩说明会之前,个股超额收益倾向为负值,但是特定对象调研之前,超额收益倾向为正值,间接表明业绩说明会通常在股价低迷之时,而特定对象调研多发生在股价高涨之际。

特定对象调研多发生在股价高涨之际,业绩说明会多办于股价低迷之时

数据来源:东方财富、开源证券研究所

4、参与调研机构数量的收益表现

上市公司调研活动机构参与数量越多,通常表明该上市公司近期受到的关注度越高。在行情火热的时候,参与上市公司调研的机构数量能够达到上百家之众。以2021年年初热门的医疗器械公司迈瑞医疗为例,根据迈瑞医疗披露的机构调研信息可知,在2021年1月5日当天,共有719家机构参与了该公司的调研活动,参会机构数量创下了该公司调研活动的历史新高。但从分布来看,个股调研活动机构参与数量通常在20家以内。

上市公司调研机构参与数量多在20家以内

数据来源:东方财富、开源证券研究所

我们根据个股调研活动机构投资者的参与数量来进行划分,统计机构参与多寡与调研前后股价的表现。从结果来看,参与调研的机构数量越多,通常上市公司股价在被调研之前表现越好。仅有单个机构参与的调研活动,上市公司股价反应相对温和。从具体参与的机构数量来说,参与机构数量在20到100之间时,调研前后上市公司股价表现相对占优。

参与调研机构数量高于100家时,个股未来超额收益为负

数据来源:东方财富、开源证券研究所

前文我们从多个维度比较了机构调研活动前后上市公司股价的超额收益水平,主要结论概括如下:

1、机构投资者调研活动多集中于上市公司股价开始有了明显涨幅之后,机构调研前60个交易日平均累计超额收益率在6%左右;

2、机构调研之后的个股超额收益相对调研之前有明显的下滑,从测试结果来看,不同类型的机构调研没有显著区分度。

3、公募基金管理规模的小与调研个股未来的表现没有必然联系,小公募在调研后个股的超额收益水平几无差异。

4、特定对象调研通常发生在股价高涨之际,业绩说明会则多开在股价低迷之时。

5、一般而言,参与上市公司调研活动的机构数量越多,上市公司前期股价涨幅越明显;20到100家机构参与的调研活动,对应的上市公司未来股价表现相对占优。

机构调研股票池的选股表现

—

机构调研本身是独立的随机离散事件,各个调研活动不以特定频率发生,为此更合适的收益测算方案为事件驱动框架。考虑到前文机构调研不同事件下的收益结果乏善可陈,且事件驱动回测框架需要不断调整个股仓位,对股价作用周期相对较短等诸多问题,我们尝试换种思路来挖掘机构调研个股的隐藏alpha。我们将机构调研个股作为原始股票池,每个自然月底在该池子里去挖掘未来具有超额收益表现的个股。

从每个自然月机构参与调研的个股数量来看,每期基本稳定在300~600只之间,在每年4月财报季机构调研个股数量通常达到阶段高点。2013年分月份机构调研个股数量仅为个位数,存在明显不合理,因此对2013年的所有数据均做剔除处理。

每个月机构调研的个股数量在300家到600家之间浮动

数据来源:东方财富、开源证券研究所

在不做任何处理的情况下,机构调研个股是否具有超越市场基准的收益呢?我们按照月度再平衡策略每月底买入当月机构调研个股,并将其与直接买入持有中证800指数的收益进行对比。

可以看到,测试期内机构调研个股的月度再平衡策略,相比简单买入持有中证800指数存在一定的超额收益,但缺点在于超额收益并不稳定,且在特定时期,超额收益持续为负。如2016年初到2019年初,持有机构调研个股的平均收益率持续跑输基准中证800指数。为此,我们尝试对原始机构调研的股票池进行精选,在每个换仓周期从股票池中选取具有潜力的个股作为下一期的持仓。但,如何判断个股未来的潜力呢?

机构调研个股月度再平衡策略具有一定的超额收益但并不稳定

数据来源:东方财富、开源证券研究所

在原始的底层数据库中,关于机构调研数据涉及到两个日期,分别是调研日期(RESEARCH_DATE)和公告日期(ANNOUNCE_DATE),前者是机构实际参与调研的日期,后者是上市公司实际向全体投资者进行披露的日期,正常情况下公告日期晚于调研日期。我们在统计每个自然月上市公司调研活动机构参与数量时,以公告日期所在的月份为基准。比如某只个股在4月29日被多家机构投资者调研,由于劳动节假期上市公司在5月4日才进行披露,但在调仓时,我们将该个股的调研数据划归到五月份,因为四月份我们无法获取到该信息。

根据统计结果,上市公司公告日期和机构实际调研日期通常间隔在7个日历日内,合计占比超65%,但由于未知的原因,分上市公司公布机构调研信息的日期存在相对较长期限的滞后,最长可达500个日历日以上。对于这类数据我们进行剔除处理,因为间隔时间过长,机构调研蕴含的信息价值损耗殆尽。通过下图可知,超过10个日历日的间隔占比已经逐步趋向于0。为了与月频调仓节奏保持一致,我们将公布间隔超过30个日历日的个股进行剔除,同时,我们剔除公告日期早于调研日期的异常数据。

公告日期与调研日期间隔天数通常位于7个日历日以内

数据来源:东方财富、开源证券研究所

根据前文所述,机构调研数量分布存在右偏现象,无法等比例划分股票池,且事件收益表现一般,导致其并不适合直接用来构建选股因子,因此我们尝试从机构调研个股本身的逻辑出发,在机构调研个股池中根据底层逻辑去做个股精选。我们尝试分别从基本面、价量和资金流三个层面去展开,在每个维度我们选取具有代表性的因子来对机构调研股票池的个股进行精选。

1、基本面:业绩超预期

在报告《业绩超预期Plus组合的构建》中,我们根据上市公司财报数据和分析师一致预期数据构建了业绩超预期因子SUE,其在全市场中具有显著的多头区分度。将业绩超预期应用在机构调研个股中,一个最直接的原因在于业绩是驱动股价变化最根本的因素。

按照SUE因子小,我们将机构调研股票池等分为三组,市值行业中性化后的结果如下图所示。测试期内,多头组表现强劲,年化收益率高达21.73%,夏普比率0.82,对冲年化收益率12.62%,夏普比率1.80。2019年后对冲超额收益稳定性有所下降,但不改超额收益整体上行趋势。

机构调研股票池中业绩超预期因子多头表现十分优异

数据来源:东方财富、开源证券研究所

2、价量:理想反转

通过第二分的事件驱动收益走势可知,机构调研分发生在个股股价已经上涨起来的过程中,且调研后期超额收益下滑明显,因此我们尝试在机构调研股票池上构建反转类因子。在报告《A股反转之力的微观来源》之中,我们提出了理想反转因子来代替常规的反转因子,在本篇报告中,我们尝试使用理想反转因子来刻画机构调研前的个股涨跌幅。

在全机构调研个股的样本池中,根据理想反转因子小将股票池划分为高中低三组,行业市值中性化后的表现如下图所示。测试期内,理想反转因子值最低组未来表现最好,年化收益率为19.89%,理想反转因子值组未来表现有明显下滑,高前期涨幅导致后续上涨乏力,年化收益率仅为4.13%。多空对冲收益在测试期内表现稳定,对冲年化收益率为14.98%,夏普比率1.90。

理想反转因子在机构调研个股中对空对冲收益表现稳定

数据来源:东方财富、开源证券研究所

3、资金流:单残差

个股股价变动长期受业绩驱动,但中短期更多依赖资金的流入流出。在这个市场之中,总有一分聪明资金先知先觉,在机构调研之前已经持续流入相关个股,推动股价上涨。对于这种有资金持续介入的个股,我们倾向于其未来一段时间的股价依然会有相对占优的表现。在报告《单与小单的alpha能力》中,我们分别构建了单残差因子和小单残差因子,其中单残差具有正向选股能力,主要来源于单资金的预见性。

在前期有单流入的基础上后续又有机构投资者来进行调研,通常可以理解为个股在市场资金面和情绪面上产生了共振,那么其未来表现到底如何呢?我们将机构调研的个股按照过去一个月单残差因子值分为高中低三组,分别测试各组未来一个月的收益表现。可以看到,单残差因子在机构调研个股中多头收益显著,年化收益率19.64%,夏普比率0.75,且多空超额收益稳定,对冲年化收益率为13.21%,夏普比率为1.98。

单残差在机构调研个股中具有稳健的多空区分度

数据来源:东方财富、开源证券研究所

4、因子合成

以上各个细分因子在机构调研股票池中均有显著的多空区分度,为此我们尝试对不同维度的因子进行合成,以构建一个综合性因子。因子合成的方法多种多样,常用的合成方法有简单易用的等权合成,有考虑因子表现稳定性的ICIR加权合成,还有基于优化求解的最化ICIR合成,本文拟针对常用的三种方法均做一定尝试。

在合成之前,我们测试了各个细分时序上的相关性,可以看到各个细分因子之间关联度都处于较低状态,表明家提供的信息来源于不同维度。

不同细分因子历史相关性均处于较低水平

数据来源:东方财富、开源证券研究所

等权合成

在对基本面维度的业绩超预期因子,价量维度的理想反转因子和资金流层面的单残差因子进行等权合成时,由于理想反转因子作用方向与其他两个因子并不一致,因此我们先对理想反转因子进行方向调整。由于分机构调研个股并不是分析师覆盖标的,导致分SUE因子值为空,这里直接按照0值填充处理。等权合成后的因子表现如图20所示:多头年化收益率25.66%,最回撤39.48%,对冲年化收益率为22.44%,夏普比率为2.7,最回撤6.52%。

等权合成因子优于各细分因子的单独表现

数据来源:东方财富、开源证券研究所

ICIR加权合成

ICIR加权合成能够将各个细分因子的历史表现纳入到权重分配中。测试期内我们分别计算了各个细分因子的RankIC值,其中理想反转因子做了取反调整。这里我们回溯过去12期的RankIC值来计算当前的ICIR,并以计算得到的ICIR值作为各个对应细分因子的权重。

我们对各个细分因子的时序RankIC进行累加,结果如图21所示,可以发现理想反转因子在测试期内表现相对占优,单残差因子在测试期内一直很稳定,SUE因子有效性则在2019年8月以后出现了一定幅度的下滑。

不同细分因子的RankIC累计值,其中理想反转因子表现最优

数据来源:东方财富、开源证券研究所

回溯期的存在导致ICIR加权后的净值曲线开始日期有所推后,ICIR加权后的最终表现如下图所示:测试期内多头收益率为22.52 %,最回撤39.23%,多空对冲收益率为21.78%,夏普比率2.67,最回撤6.2%。多头收益有所下滑,主要源于回溯期的存在导致错过了2014年的一波牛市行情。

ICIR加权的合成因子在测试期内超额收益表现稳定

数据来源:东方财富、开源证券研究所

最化ICIR合成

最化ICIR采用了优化求解的形式来寻找使得ICIR值最的权重比例。在优化求解过程中,为了贴合因子的方向,我们对权重做了不为负值的简单约束。在测试期内,最化ICIR的合成因子多头年化收益率为22.45%,夏普比率0.8,多空对冲年化收益率21.87%,夏普比率2.84,最回撤4.22%。相比于等权和ICIR加权合成,最化ICIR加权的多空对冲收益在回撤控制方面表现更优。

最化ICIR的合成因子的多空收益在回撤控制方面相对占优

数据来源:东方财富、开源证券研究所

细分及合成因子绩效对比

我们在下表中对比了各个细分因子以及合成因子在测试期内的绩效表现,从单因子来看,测试期内SUE因子多头表现最好,年化收益率和夏普比率都相对占优。合成因子上,由于等权合成因子起始区间覆盖了2014年的牛市,导致其多头年化收益率相比ICIR和最化ICIR加权的合成因子均有所提升。从控回撤程度来看,最化ICIR合成因子表现最优。

等权合成因子多头年化收益率

数据来源:东方财富、开源证券研究所

不同样本池的因子表现比较

—

上文我们基于选股的底层逻辑对机构调研股票池进行个股精选,发现基于三维度细分因子的等权合成因子在机构股票池中有着不错的表现。但,读者可能对于机构调研股票池是否真的有那么重要持怀疑态度。具体来说,在不同股票池对这三类细分因子进行等权合成,是否依然有相对亮眼的表现,机构调研股票池是否并没有预想的那么重要,并不具备超越其他股票池的超额收益获取能力。

为了解答这个疑惑,我们将细分因子等权合成的综合因子分别在不同股票池内进行测试。为了尽量保证结果可比,我们首先在多个股票池数量相对接近的主流宽基指数中进行测试,最后在全市场股票池中进行了补充比较。由于全市场股票池数量相对较多,我们做了五分组处理。

等权合成因子在沪深300指数中的多头收益率为13.48%

数据来源:东方财富、开源证券研究所

等权合成因子在中证500指数中多头区分度有所提升

数据来源:东方财富、开源证券研究所

从测试结果来看,等权合成因子在主流宽基指数成分股中的多头表现均不如机构调研个股股票池的多头表现。中证500指数股票池内等权合成因子选股的多头年化收益率为16.39%,高于沪深300的13.48%和中证800的15.37%。但在全样本池内,虽然多头收益率有所提升,达到19.89%,但依然不如机构调研股票池内的多头收益。

等权合成因子在中证800指数中的表现多头收益率为15.37%

数据来源:东方财富、开源证券研究所

等权合成因子在全样本池内的表现比宽基指数池更优异

数据来源:东方财富、开源证券研究所

不同股票池内等权合成因子表现,其中机构调研股票池内多头收益

数据来源:东方财富、开源证券研究所

总的来说,基于底层逻辑的选股能够产生稳定的超额收益,但机构调研个股构成的股票池能够对初始选股收益进行一定程度的增强。如果对选出的个股进行画像,其可以表述为业绩优异,前期涨幅相对较低但又有资金持续介入,并由于机构调研活动带来了个股流动性溢价提升。

风险提示:模型测试基于历史数据,市场未来可能发生变化。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!